Ao que tudo indica, a equipe econômica do governo Bolsonaro, liderada por Paulo Guedes, optou por uma reforma radical da Previdência Social: a transição para um regime de capitalização. Com a justificativa do “rombo da Previdência”, a proposta se baseia na experiência chilena, que privatizou o sistema de aposentadorias em 1981, durante governo ditatorial de Augusto Pinochet. Hoje, 80% dos pensionistas chilenos recebem menos que um salário mínimo.

As contas da Previdência Social pautaram boa parte do governo de Michel Temer. O ex-presidente, que ascendeu ao governo após o Golpe de 2016, enviou ao Legislativo uma proposta de reforma, a Proposta de Emenda Constitucional (PEC) 287, mas não conseguiu maioria para aprová-la.

Na proposta de Temer, o sistema de capitalização não estava em questão. A PEC pretendia uma reforma regressiva no modelo atual: aumentar a idade mínima e reduzir o valor das aposentadorias, além de igualar as condições entre homens e mulheres, endurecer as regras da aposentadoria rural e restringir o Benefício de Prestação Continuada (BPC). A forte resistência social, as denúncias de corrupção e a corrida eleitoral de 2018 dificultaram o avanço da PEC 287 no Legislativo.

A defesa da PEC por parte de Temer, da imprensa comercial e do “mercado” se sustenta na necessidade de equilibrar as contas do governo federal e dirimir o “rombo”, ou déficit, da Previdência.

Por outro lado, a Comissão Parlamentar de Inquérito (CPI) da Previdência, composta por 11 senadores, chegou a conclusões opostas, depois de seis meses de investigação, 31 audiências públicas e mais de 140 pessoas entrevistadas. Aprovado por unanimidade, o relatório da CPI indica que o debate do “déficit” não faz sentido se forem desconsideradas “as práticas do Estado, que durante todo o período de existência da previdência retirou recursos, esvaziou suas receitas, protegeu inadimplentes e ainda financiou projetos de construção e mesmo, mais recentemente, políticas rentistas de pagamento de juros.”

Assim, para a CPI, não há necessidade de uma reforma que retira direitos e dificulta o acesso à aposentadoria.

Bolsonaro utiliza os mesmos argumentos do déficit da Previdência, mas vai além. Em seu programa de governo, já previa a transição do atual sistema de previdência pública para a capitalização privada. “Há de se considerar aqui a necessidade de distinguir o modelo de previdência tradicional, por repartição, do modelo de capitalização, que se pretende introduzir paulatinamente no país. E reformas serão necessárias tanto para aperfeiçoar o modelo atual como para introduzir um novo modelo. A grande novidade será a introdução de um sistema com contas individuais de capitalização.”

Sem maiores detalhes até o momento, o texto de Bolsonaro e Guedes deve ser apresentado entre fevereiro e março

O modelo da Previdência Social brasileira é o de repartição: trabalhadores ativos contribuem para o pagamento das aposentadorias dos inativos. No futuro, quando pararem de trabalhar, suas pensões serão pagas por uma nova geração. O empregado contribui com uma alíquota que varia de 8% a 11% de seu salário, descontada obrigatoriamente na folha de pagamento. Os patrões pagam taxa equivalente a 20% do vencimento bruto de cada funcionário.

Além disso, conforme a Constituição Federal (CF), o Estado contribui com a Previdência a partir da captação de recursos tributários, como Contribuição para o Financiamento da Seguridade Social (Cofins); Contribuição Social sobre o Lucro Líquido (CSLL) e parte do PIS/PASEP.

Esse tipo de financiamento é chamado de tripartite, ou solidário.

Já no sistema de capitalização, patrão e Estado ficam de fora. Cada trabalhador é responsável por acumular sua própria poupança para um dia se aposentar.

No caso do Chile, paradigma da previdência privada, os trabalhadores destinam compulsoriamente 10% de seus salários a fundos previdenciários privados, além de uma taxa de administração em torno de 1%. A idade mínima para acessar a aposentadoria é de 65 anos para homens e 60 para mulheres e o tempo de contribuição exigido é de 20 anos. Apenas os militares mantém aposentadoria pública, com contribuição de 6% dos salários.

O sistema de capitalização privada foi implantada no Chile no fim de 1980, sob a ditadura de Augusto Pinochet. À época Ministro do Trabalho, o economista José Piñera – irmão do atual presidente do país, Sebastián Piñera – foi o responsável pelo projeto. Antes da mudança, o sistema da Previdência era de repartição.

A ditadura chilena começou com um golpe militar, patrocinado pelos Estados Unidos, contra o socialista Salvador Allende, em 1973. Ao longo de 17 anos, deixou, segundo cifras sociais, mais de 3.200 militantes políticos assassinados pelo Estado, além de centenas de milhares torturados, perseguidos e exilados.

Em meio à repressão, o Chile se converteu em um “laboratório do neoliberalismo”, com uma série de privatizações de empresas públicas e desregulamentação do mercado financeiro.

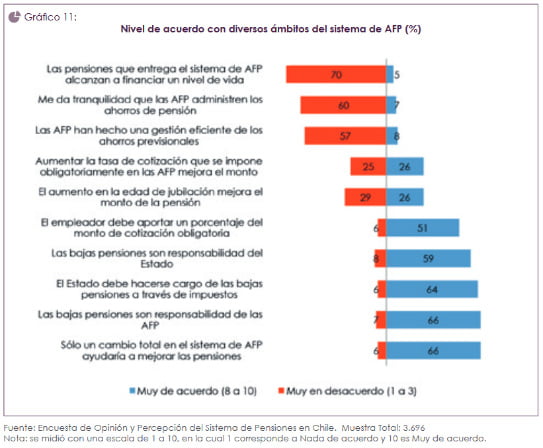

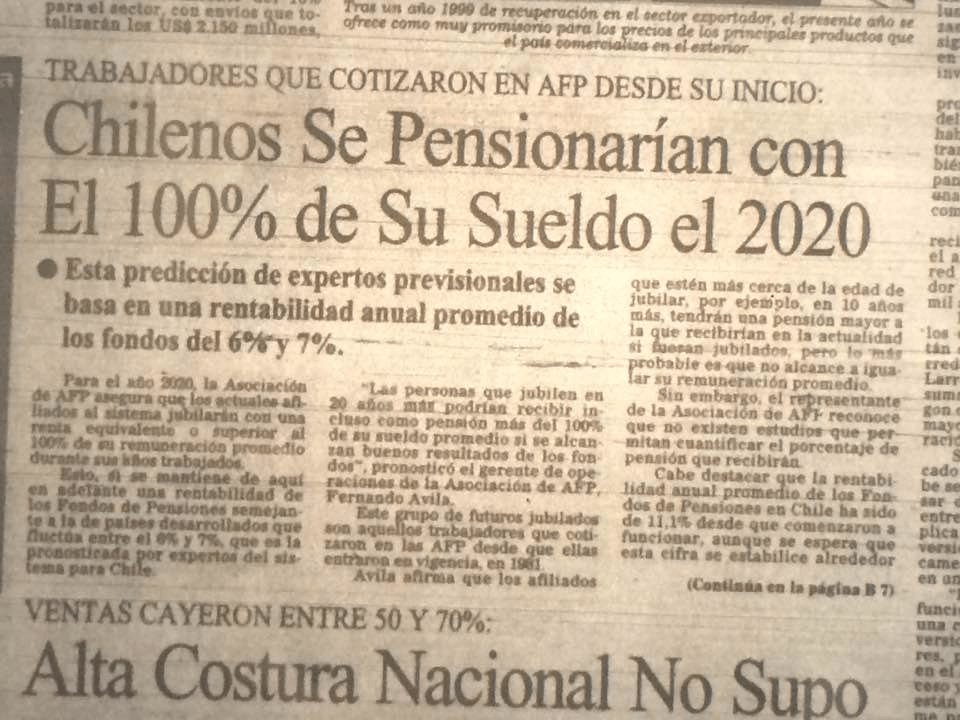

A propaganda inicial das AFP, ressoada pela imprensa chilena, era de que os trabalhadores se aposentariam com 70% a 100% dos últimos salários, ou seja, aposentadoria integral. Não foi o que ocorreu. Hoje, a média das pensões é de 33% para homens e 25% para mulheres, segundo dados da Fundación Sol. Isso significa que um trabalhador que tem salário de US$ 700 ao se aposentar receberá o US$ 231 de benefício. Uma trabalhadora, US$ 175.

Para piorar, um estudo do próprio governo chileno, publicado em 2015, projeta que, entre 2025 e 2035, metade dos aposentados devem receber pensões equivalentes a 15% dos salários dos últimos anos de trabalho.

No Brasil, a média é das aposentadorias é de 82,5% do salário da ativa. Em Portugal, o índice chega a quase 90%.

“O que nós percebemos, depois de anos de funcionamento, é que o sistema de pensões das AFP baixa toda a qualidade de vida na velhice”, afirma a economista chilena Claudia Sanheuza, diretora do Centro de Economía y Políticas Sociales da Universidad Mayor.

Quanto à visível desigualdade de gênero das já baixas aposentadorias, Sanhueza explica que é resultado do próprio modelo de capitalização individual, no qual as pensões dependem do poder de contribuição de cada indivíduo. “Em sociedades como as nossas, nas quais há alta desigualdade no mercado de trabalho, as mulheres ainda têm mais responsabilidade na reprodução [familiar] do que na produção no mercado de trabalho”, expõe.

Sobrecarregadas por tarefas domésticas, o tempo de contribuição às AFP das mulheres é 12,7 anos (5,2 a menos que os homens). Os salários no mercado de trabalho, que são menores para as mulheres, conforme reconhece o governo, também contribuem para a desigualdade nas pensões.

O sistema de capitalização faz que, hoje, 80% das aposentadorias pagas aos chilenos não chegam a um salário mínimo (US$ 423). “Os trabalhadores, em nossas países, têm salários baixos. Além disso, durante a vida ativa, a pessoa pode passar por crises financeiras, períodos de desemprego. O que acontece, no fim da vida, quando vai se aposentar, é que não há recursos suficientes que garantam uma velhice digna”, destaca Sanhueza.

Além da pobreza na velhice, outro dado alarmante no Chile é o número de suicídio de idosos, o mais alto da América Latina.

O baixo valor das aposentadorias fez com que, em 2008, o governo chileno introduzisse um fundo estatal para contribuir com a renda dos idosos mais pobres. Promovida pela então presidenta Michelle Bachelet, a reforma da previdência passou a garantir uma renda mínima equivalente a cerca de US$ 158 (cerca de 37% do salário mínimo) para os idosos que se enquadrarem na faixa de pobreza estabelecida pelo Estado.

A introdução deste sistema complementar (conhecido como pilar solidário) não fui suficiente para conter a irrupção de um forte movimento social contra o sistema de capitalização privada cinco anos depois: “No + AFP”.

Para o movimento, a reforma de 2008 “não alterou as bases do sistema de capitalização” e o pilar solidário não foi suficiente para solucionar seus defeitos.

Confluíram na organização centenas de entidades e sindicatos, que passaram a convocar marchas multitudinárias pelo país nos anos seguintes.

Em novembro de 2016, lançaram uma proposta alternativa para um novo sistema previdenciário no Chile: público, de repartição e solidário. Sem mais AFP.

Na proposta, ocorreria um aumento gradual da taxa de contribuição previdenciária até chegar a 18% do salário em 2026. O valor seria dividido entre empregado e empregador (9% cada). Atualmente, apenas o trabalhador paga 10%, além de taxa de administração que varia de 0,7 a 1,5%.

Para enfrentar o envelhecimento da população, o movimento No + AFP propõe que o Estado financie, a partir de arrecadação tributária, um fundo público para complementar as aposentadorias no futuro. O valor seria baseado no Produto Interno Bruto (PIB) chileno, com aumento progressivo até chegar em 3% a partir de 2035.

Para enfrentar a pobreza, a principal novidade seria uma pensão universal de um salário mínimo para aqueles que não alcançarem o tempo de contribuição suficiente. A partir desse piso, o valor das aposentadorias aumentaria conforme o tempo de contribuição, com um máximo de 80% dos salários a partir de 40 anos de cotização.

Assim, os atuais 80% de pensões abaixos do salário mínimo ficariam reduzidos a zero.

Outra mudança defendida é a aplicação de mecanismos compensatórios para mulheres, enfrentando as desigualdades de gênero no mercado de trabalho.

O governo de Sebastián Piñera, apesar de reconhecer o drama das aposentadorias no Chile, não coloca em questão o modelo das AFP. A principal mudança é implementar gradualmente uma contribuição de 4% dos salários a cargo dos empregadores. O governo também pretende aumentar os recursos estatais do “pilar solidário”, pensões ou complementos para a parcela mais pobre dos idosos. Além disso, busca abrir o mercado das AFP a novas instituições financeiras para promover concorrência.

Para a economista Claudia Sanhueza, a reforma do governo Piñera ignora os debates abertos pelo movimento de contestação ao modelo AFP. “A verdade é que não há muito espaço para o debate neste momento. A proposta é bem ideológica. Aprofundar e incluir mais instituições financeiras que obtenham lucros dos recursos dos aposentados”, critica.

Sanhueza acredita que, apesar da possível reforma, o descontentamento com as AFP vai continuar, já que as mudanças não alteram o funcionamento da capitalização individual, com lucros a grandes corporações do sistema financeiro.

Para o representante do movimento No + AFP Mario Villanueva, que esteve no Brasil em atividade organizada pelas principais centrais sindicais, o sistema da previdência privada chilena foi pensado para injetar capitais no sistema financeiro e é o “coração do modelo neoliberal instaurado na ditadura”. Para se ter uma ideia, os recursos geridos pelas AFP já somam US$ 220 bilhões, equivalente a mais de 80% do PIB chileno. “São muito poderosas porque administram muitos recursos”, considera Claudia Sanhueza.

Seis administradoras dominam o negócio bilionário das AFP. Cinco delas estão ligadas a grupos internacionais, em especial dos Estados Unidos.

A AFP Habitat, líder de mercado, tem como donos um fundo de capitais estadunidense (Prudential Financial) e a Cámara Chilena de la Construcción, associação de empresas da construção civil, com forte atividade no mercado financeiro.

A ProVida, segundo maior, é controlada pela MetLife Inc, gigante estadunidense do setor de seguros. A AFP Cuprum também tem o comando uma empresa de capitais estadunidenses, o Principal Financial Group. Já a AFP Capital é uma propriedade do grupo SURA, uma multinacional colombiana.

Com menor participação no mercado, a AFP Plan Vital é controlada por um fundo de investimentos sediado no paraíso fiscal das Ilhas Virgens Britânicas. Por fim, os donos da AFP Modelo são empresários chilenos do grupo Sonda, da área de tecnologia de informação.

Os fundos acumulados pelas AFP são investidos em ações de grandes empresas, bancos e fundos de investimentos. Dos US$ 220 bilhões controlados, 41,1% são investimentos fora do território chileno. São recursos alocados principalmente em grandes fundos de investimento, como o Asian Equity Fund, gerido pela Investec.

Da parcela investida no próprio país, apenas 20% está alocada em títulos do Estado ou empresas estatais, como indica o boletim da associação que representa as AFP.

Levantamento da editoria Inversiones (Investimentos) do jornal chileno El Mercúrio indica que, entre as empresas do setor privado que mais recebem capitais das AFP, estão: grupo Falabella; companhia LATAM; Cenconsud, do ramo varejista; Enel, de energia elétrica; empresas Copec, de combustíveis; e CMPC, de extração de celulose.

Instituições financeiras como o Banco de Crédito de Inversiones (BCI) e o Santander também estão na lista.

Reportagem do jornal El Mostrador, de agosto 2016, baseada em números oficiais do sistema de pensões, aponta que “21% dos recursos recebidos por bancos e empresas como investimentos em títulos de dívidas, renda fixa, ações e títulos bancários no Chile vêm justamente das AFP e das companhias de seguro”. Esse percentual correspondia a US$ 76 bilhões.

O texto explica que os recursos das AFP funcionam como um “bombeamento” constante de recursos aos bancos e impulsionador das empresas.

No caso dos bancos, o dinheiro das AFP representava, em março de 2016, 11% do total de investimentos em renda fixa no Chile. Esses mesmo recursos, que chegavam a US$ 10 bilhões, são repassados, via crédito, a cidadãos e pequenas empresas.

Quanto às empresas, públicas ou privadas, 92% dos títulos de dívida emitidos no Chile (excetuando, portanto, os papéis vendidos no exterior) estão nas mãos das AFP. O valor, no início de 2016, correspondia a US$ 28,8 bilhões.

As AFP também mantém papel fundamental no financiamento de empresas quando compra parcelas acionárias. Conforme El Mostrador, do total de ações emitidas no mercado financeiro chileno, 8,7% estão sob controle das AFP, ou seja, foram compradas com a poupança dos trabalhadores. Em algumas companhias, a porcentagem dos fundos de pensão chegam a 23% do capital acionário.

Assim, os fundos de pensão são uma fonte constante e segura de dinheiro para financiar a atividade econômica chilena, centrada nas corporações privadas. Sem essa disponibilidade de recursos, os bancos e as empresas teriam que recorrer a outras fontes de captação – mais caras e incertas.

É por isso que a previdência privada é o “coração do modelo neoliberal” do Chile, como define Mario Villanueva, do movimento No + AFP. Da mesma maneira, mas de outro lado, o ex-ministro José Piñera, idealizador do sistema e irmão do atual presidente, considera a reforma previdenciária de 1980 a “viga mestre” do desenvolvimento do país e chegou a compará-la à Capela Sistina, do Vaticano.

“Quando você deposita esse dinheiro [dos fundos de pensão], por exemplo, no título de alguma empresa de varejo [como Falabella e Cenconsud], obtém pelo dinheiro depositado uns 5%. Mas quando essa mesma pessoa, que com seu dinheiro ganhou 5%, bota o chapéu de consumidor e vai à empresa de varejo e pede um crédito, a empresa cobra 30%. Isto é o que por trás da marcha de ontem [contra as AFP], entendem?”. A explicação é do ex-presidente chileno Ricardo Lagos, em 2016, durante jornada de protestos convocada pelo movimento No + AFP.

Durante seu governo, Lagos não alterou o modelo previdenciário herdado da ditadura, mas se somou às críticas às AFP com as mobilizações. Sua fala expõe o que o movimento considera uma das maiores injustiças do sistema: enquanto os fundos de aposentadoria rendem aos trabalhadores, em média, 5% ano ano, as empresas de crédito e instituições financeiras cobram juros a taxas muito superiores.

[embedyt] https://www.youtube.com/watch?v=e2efTsCcTmA[/embedyt]

Mas não apenas as empresas e bancos valorizam capitais com a poupança dos trabalhadores chilenos, as próprias AFP lucram cinco vezes mais os rendimentos dos contribuintes. Enquanto os fundos dos trabalhadores rendem 5%, o patrimônio das AFP, por outro lado, tem evoluído, em média, 25% ao ano, como mostra dados oficiais compilados pela Fundación Sol.

Para a economista Claudia Sanhueza, esse fluxo de recursos deixa claro que os trabalhadores chilenos, com seus baixos salários, “estão financiando investimentos para os mais ricos e para a especulação das AFP”. Em troca, recebem aposentadorias que não chegam ao salário mínimo.

O movimento No + AFP é taxativo. “Pode-se afirmar que os trabalhadores pagaram inutilmente, nestes 35 anos, parte importante de sua contribuição previdenciária para enriquecer as AFPs e companhias de seguro. Caso esses recursos fossem destinados a um sistema que não fosse apartado da Seguridade Social, e que não tivesse transformado as aposentadorias em um negócio, a situação estaria substancialmente melhor, sem dúvidas”.

Além do Chile, conforme levantamento da Fundación Sol, apenas outros dez países contam com um sistema previdenciário exclusivamente de capitalização, ou seja, sem nenhuma estrutura de repartição.

Texto: Matheus Lobo

Tópicos relacionados

Comentários